「我々は大恐慌に向かっている」トランプの“予言”は的中するのか?【2025年の株式相場を読む】

社債「債務満期の壁」が米国を襲い、株高をもたらした「カネ余り」は終焉

ダウ平均の動きは、バブル崩壊時の日経平均の動きに酷似

トランプ次期米大統領は2023年9月、サウスダコタ州の遊説先で、「我々は大恐慌に向かっている。こんなことを言ったのは初めてだ。唯一の問題は、それがバイデンの任期中に起きるか、私の任期中に起きるのかだ。私はフーバー(1929年に発生した大恐慌に対処した米大統領)にはなりたくない」と述べました。トランプ氏はそれまでも1930年代と現在の類似性について言及していました。

ところが、この1年間ほど、景気の悪化について言及することはほとんどなくなり、最近の株高についても語らなくなっています。トランプ氏のこれまでの言動からすると、「今の株高は自分への期待の表れである」くらいなことは言ってもよさそうなのに、この話題を避けているかのようです。

筆者の推測ですが、これはおそらく、トランプ氏自身、今の株高は持続可能だと思っておらず、かつて言及した通り、自分の大統領の就任後に株価が暴落する可能性があると懸念しているからではないでしょうか。

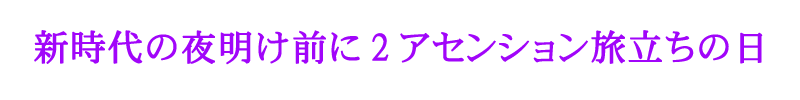

今の米ダウ平均株価のチャートを、日本がバブルのピークとなった1989年の日経平均株価のチャートを重ねてみると、瓜二つの動きをしていることがわかります(図1)。同じような動きをすると、2025年1月中旬、つまりトランプ氏の大統領就任のタイミングで株価の暴落が始まるとも読めます。

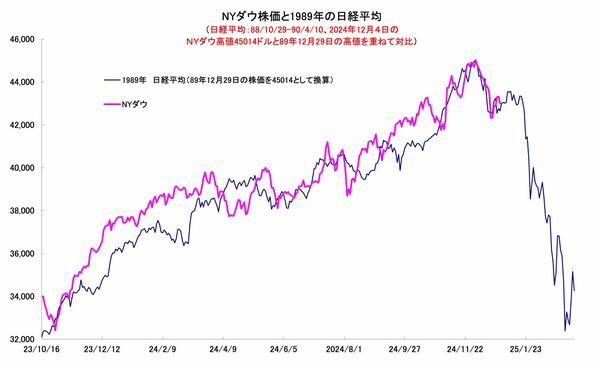

1989年後半の日本株は、長期金利がジワジワ上昇(債券先物価格が下落)する中で、日経平均を構成する品薄株が買い上げられていました。今の米国株も同じで、長期金利が上昇する中、一握りのIT関連銘柄に資金が集中し、指数が押し上げられているようです(図2)。

ファンダメンタル面から見ても、これまで米国株を牽引してきたマネーの流動性に陰りが出てきたことが心配されます。

金融緩和状態なのになぜFRBは利下げするのか?

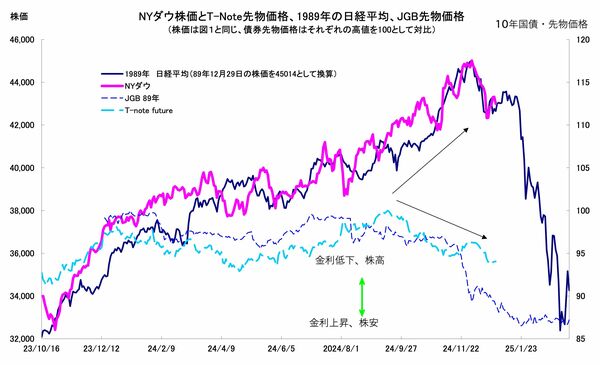

筆者は流動性=カネ余りの指標として、シカゴ連銀が毎週公表する金融環境指数に注目してきました。この数値はシカゴ連銀が100以上のデータをもとに、資金調達の容易さを指数化したものです。

FRB(米連邦準備制度理事会)は2022年3月から数次にわたって利上げを繰り返してきましたが、金融環境指数をみると、当初はともかく、途中から金融緩和状態に戻り、それに伴って株価が上昇してきた様子がわかります(図3)。

金融緩和状態なのにFRBが利下げに踏み切ったのには、何か理由があるはずです。

それは今後、この「カネ余りデータ」が急激に悪化することを察知し、先手を打ったのではないでしょうか。実際、流動性の悪化を示す現象は何点か見出せます。

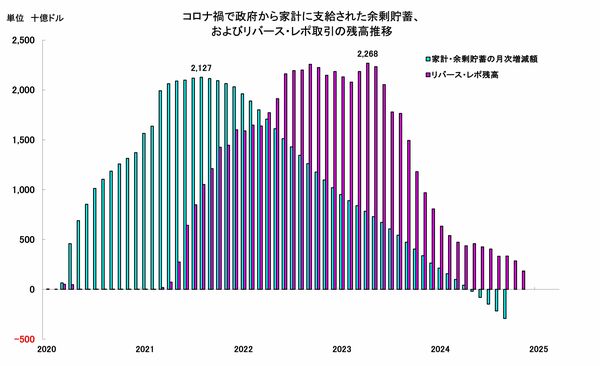

1点目は、家計の余剰貯蓄が枯渇したことです。

コロナ禍に見舞われた際、米政府は各世帯にお金をばらまきました。2020年3月以降の1年間で総額6.5兆ドルの資金を供与したのです。

その結果、家計の貯蓄率は一時、史上空前の32%まで拡大しましたが、サンフランシスコ連銀の調査によると、そのお金は今年3月に枯渇したということです(図4)。

代わりに増加したのは金利が23%超のクレジットカードローン(いわゆるリボルビングローン)で、その残高は1兆ドルもあるとのことです。こんな状態が持続可能なはずはありません。年内のどこかでパニックが発生するのではないでしょうか。

2点目はリバースレポの残高がほぼ枯渇していることです(図4)。これは、FRBが政策金利の指標であるFFレートよりも高い金利を提示することで、民間銀行などの余剰資金を吸い上げる仕組みです。

そのリバースレポの残高は、ピーク時に2兆ドルもあったのですが、今では20分の1以下になってしまいました。銀行やノンバンクは不良債権の処理等で余剰資金がなくなっているのです。

社債の「債務満期の壁」とは

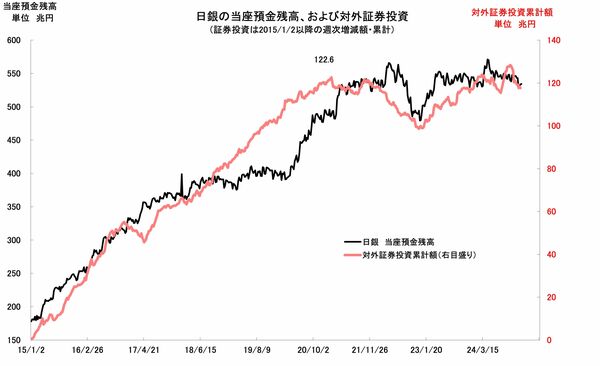

3点目は日本発の流動性マネーの供給が細ってきたことです。

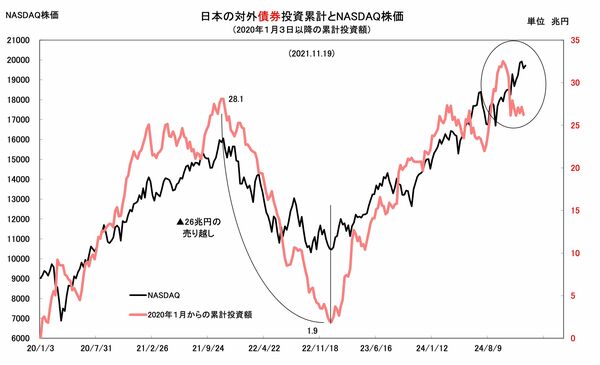

日銀はこの十数年間、大規模な量的緩和を継続しました(日銀当座預金残高はその代理変数)。その結果、民間の余剰資金が大量に外債投資に向かい、回り回って株価を押し上げてきました(図5、図6)。

しかし、円相場が1ドル=160円に接近する中で、日本の物価や円金利も上昇し始めています。参院選が予定される2025年に、これ以上の円安は政治的に許容できず、いつ為替介入や利上げがあってもおかしくないと考えられます。

もはや日米の金利差に着目した円キャリートレードを安心してできる環境ではなく、その結果、日本の外債投資は頭打ちになっています。最近、米国金利が上昇しているのは、このためでもあるようです。

こうした状況に加え、さらなる懸念材料があります。

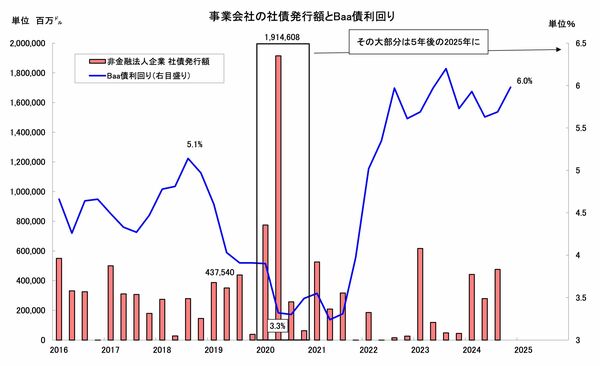

社債の「債務満期の壁」です。

2020年夏頃、コロナ禍を受けた金融緩和の影響で、Baa格(投資適格の下限となる格付け)の社債利回りは過去最低の3.3%台に低下しました。企業は資金調達に殺到し、2020年第2四半期には通常の4倍、約2兆ドルの起債がなされました(図7)。

社債は平均5年で償還されます。つまり、2025年上半期はその借り換え需要が急増するのです。

金利上昇、株安に見舞われたトランプ氏はどう動く

Baa格の社債利回りは今、6%近辺まで上昇しており、今後は起債の集中で社債金利はさらに上昇するでしょう。先に見たとおり、市中の余剰資金は枯渇しつつあり、企業は手持ちの株式を売却し、金利上昇でコストが上昇した社債の借り換えに対処しなければならないのです。

FRBの再三にわたる利下げにもかかわらず、長期金利は上昇の一途をたどっています。その要因の一つは、この2025年上半期から本格化する「債務満期の壁」によるキャッシュフローの逼迫だと考えられます。

かくしてトランプ次期大統領は就任早々、金利上昇と株安に直面するのではないでしょうか。もっとも、トランプ氏のことです、経済混乱の責任は前政権にあると非難し、「だからこそ行政機構の簡素化と関税の引き上げが必要だ!」などと強弁して、自らの政策を強引に推し進めようとするでしょう。

一方でFRBに圧力をかけ、量的緩和策(QE)を再開させることで、金利の低下を図るのではないでしょうか。

それによって株価は一時的にはV字で急騰する局面もありそうです。しかし、その効果は長続きしません。せいぜい半年程度でしょうか。その後はインフレと景気悪化が同時に進行するスタグフレーション化が止まらなくなり、トランプ氏が心配する恐慌にはならないまでも、株価は年末に向けてじり安となるように思います。

※本稿は筆者個人の見解です。実際の投資に関しては、ご自身の判断と責任において行われますようお願い申し上げます。

コメント